올해 가계대출 18년 만에 첫 감소 유력…총량관리 사실상 중단

본문

올해 은행권의 가계대출이 통계 작성 이후 18년 만에 처음 전년보다 줄어들 가능성이 커졌다.

지난 한 해 내내 금리가 치솟고 부동산·주식·코인 등 자산 시장이 얼어붙은 영향인데, 정부도 당분간 이런 환경이 이어질 것으로 보고 은행들에게 아예 내년 가계대출 관리 목표조차 요구하지 않고 있다.

최근 수년간 은행권을 강하게 압박해온 가계대출 총량 관리가 사실상 사라진 셈이다.

5대 은행 가계대출 15조 뒷걸음…비은행 가계대출도 감소세

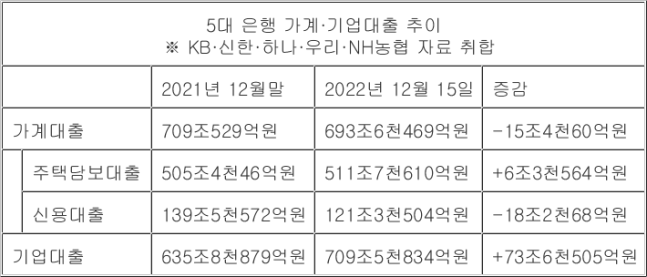

18일 금융권에 따르면 5대 시중은행(KB·신한·하나·우리·NH농협)의 가계대출 잔액은 이달 15일 현재 693조6천469억원으로, 작년 말(709조529억원)보다 15조4천60억원 줄었다.

주택담보대출(전세대출 포함)이 1년 사이 6조3천564억원(505조4천46억원→511조7천610억원) 늘었지만, 신용대출이 18조2천68억원(139조5천572억원→121조3천504억원)이나 급감했다.

한국은행 경제통계시스템(ECOS) 내 예금취급기관 가계대출 월별 통계에서도, 예금은행의 가계대출 잔액은 올해 10월 기준 902조6천670억원으로 작년 12월(910조1천49억원)보다 7조4천379억원 뒷걸음친 상태다.

은행뿐 아니라 저축은행·상호금융 등 비은행예금취급기관까지 포함한 전체 예금취급기관의 가계대출 역시 올해 들어 10월까지 9조6천812억원(작년 12월 1천261조4천859억원→1천251조8천47억원) 감소했다.

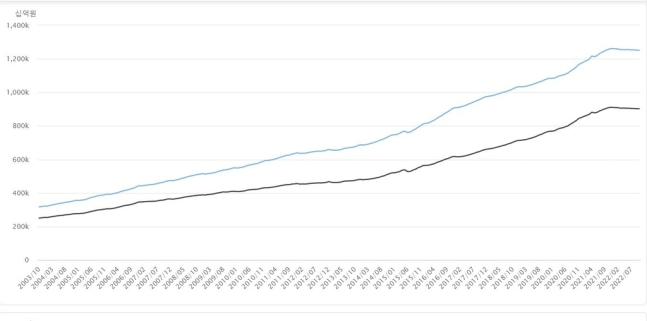

이 월별 통계는 2003년 10월부터 집계됐는데, 연간 증감을 확인할 수 있는 2004년부터 지금까지 예금은행은 물론 전체 예금취급기관 기준으로도 연말 가계대출 잔액이 전년 말보다 줄어든 적은 없다.

따라서 5대 은행의 15일 현재까지 추세, 고금리로 극심한 대출 부진을 겪고 있는 비은행예금취급기관의 상황 등으로 미뤄 올해 은행과 전체 예금취급기관 가계대출 잔액이 통계 작성 이후 18년 만에 첫 감소 기록을 세울 것으로 예상된다.

가계대출 추이(위 그래프 전체 예금취급기관, 아래 그래프 예금은행)

[한국은행 제공.재판매 및 DB 금지]

'4%로 억제' 계획 받았지만…금리 3%p이상 뛰자 총량관리 유명무실

이처럼 올해 이례적으로 가계대출이 뒷걸음친 것은, 무엇보다 대출자들이 감당하기에 금리가 너무 부담스러운 수준까지 뛰었기 때문이다.

올해 초 4%대 후반이었던 시중은행의 주택담보·신용대출 금리 상단이 최근 8%에 바싹 다가서자 대출자들은 마이너스 통장을 포함한 신용대출부터 서둘러 갚고 있다.

여기에 2020년까지 뜨거웠던 부동산·주식·코인 시장도 올해 차갑게 식으면서, 레버리지(차입 투자)를 노린 대출 수요도 급감했다.

이에 따라 금융당국의 가계대출 관리 기조에도 뚜렷한 변화가 감지된다.

주요 은행들은 12월 중순인 지금까지 아직 당국으로부터 '2023년도 가계대출 총량 관리 목표를 내라'는 주문을 받지 않았다.

최근 수년간 부동산·주식 등 자산 가격 상승과 더불어 가계대출이 계속 빠르게 늘면서 당국은 해마다 12월 초께 은행들로부터 다음 해 가계대출 증가액과 증가율을 어느 수준까지 허용할지 구체적 수치로 제출할 것을 요구해왔다. 은행이 목표 계획서를 내면, 당국은 '목표 증가율이 너무 높다' 등의 의견을 주고 목표 조정도 유도했다.

특히 가계대출 억제가 최우선 경제 과제 중 하나였던 지난해의 경우, 당국이 일찌감치 주요 시중은행에 2022년 가계대출 증가율을 4∼5%에 맞추라는 가이드라인을 제시하면서 은행들은 11월부터 일괄적으로 4% 안팎의 올해 가계대출 총량 관리 목표를 제출하기도 했다.

한 시중은행 관계자는 "12월 중순이 넘었는데도 요청이 없어 일부 은행이 당국 쪽에 문의까지 했는데, 당국으로부터 가계대출이 계속 줄어드는데 (총량을) 관리하는 의미가 있느냐는 취지의 답을 받은 것으로 안다"고 전했다.

다른 시중은행 관계자는 "가계대출 업무를 2019년부터 맡았는데, 형식은 다소 달랐지만 거의 해마다 대출 관리 계획서를 제출해왔다"며 "연말에 내년 대출 관리 계획을 내지 않은 것은 이번이 처음으로, 가계대출이 워낙 부진하니 사실상 정부도 수년 만에 처음 대출 총량 관리를 중단한 것으로 해석하고 있다"고 말했다.

가계대출과 달리 올해 들어 지난 15일까지 5대 은행의 기업대출은 73조6천505억원(635조8천879억원→709조5천834억원) 급증했다. 하지만 기업대출의 경우 이른바 '생산적 금융'으로 분류되는 데다 최근 정부가 채권시장 경색 등의 해법으로 은행에 기업 대출 확대까지 요청하고 있는 만큼, 기업대출 증가율을 관리하겠다고 나서기는 어려운 상황이다.

농협·우리, 최대 1%p 넘게 금리 낮춰…KB도 "인하 가능한지 검토 중"

최근 은행의 자발적 금리 인하도 가계대출 감소 현상과 무관하지 않다.

금리 상승기 취약계층 지원 등의 명분도 있지만, 은행의 가장 중요한 이익 기반인 가계대출 자산이 계속 줄어드는 것을 막기 위해서는 금리를 낮춰 수요를 끌어낼 필요가 있기 때문이다.

NH농협은행은 오는 1월 2일부터 전세대출 고정금리를 최대 1.10%포인트(p) 낮추기로 했고, 우리은행도 이미 지난 9일부터 신규코픽스(6개월 변동)를 따르는 전세대출의 금리를 0.65∼0.85%포인트 인하했다.

KB국민은행 관계자도 "전세대출 등의 금리 인하가 가능한지 검토하는 단계"라고 전했다.

https://n.news.naver.com/mnews/article/001/0013647583?rc=N&ntype=RANKING

댓글목록 0